Steuern gehören zum Trading wie zu jedem anderen Beruf, können aber deutlich komplexer sein. Steuereinfache Broker übernehmen für ihre Kunden die automatische Abfuhr der Kapitalertragsteuer (KESt) an das Finanzamt – zumindest bei bestimmten Finanzinstrumenten.

Das spart Zeit, Nerven und reduziert das Risiko von Fehlern in der Steuererklärung.

Wir haben uns intensiv mit dem Thema beschäftigt und die fünf besten steuereinfachen Broker Österreichs getestet. In diesem Artikel teilen wir unsere Erfahrungen, zeigen auf, worauf Sie bei der Wahl achten sollten, und stellen die besten Anbieter im direkten Vergleich vor.

Top 5 steuereinfache Broker in Österreich im Überblick:

- In Österreich regulierter Broker

- Steuereinfach (automatisierte Steuern)

- Kryptos, Aktien, ETFs, Forex & Rohstoff Trading

- Edelmetalle physisch handelbar

- Gute hauseigene Handelsplattform & App

- Debitkarte für Kryptozahlungen im Laden & Online

- Breites Handelsangebot

- Einfache Bedienung

- Deutsche Einlagensicherung

- Kostenlose Sparpläne

- Transparente Kommunikation.

- Steuereinfacher Broker

- Große Auswahl an handelbaren Assets

- Zugang zu vielen internationalen Handelsplätzen

- Über 4000 sparplanfähige ETFs

- Niederlassung in Österreich

- Umfassendes Beratungsangebot

- Hohe Sicherheitsstandards

- Regulierug direkt in Österreich

- Vollumfängliches Banking-Angebot

- Umfassendes Beratungsangebot

- Steuereinfach

- Alle Banking-Produkte inklusive Depot in einem

Das Wichtigste in Kürze:

- Steuereinfache Broker sind eine beliebte Wahl für Anleger, die Wertpapiere handeln möchten, ohne sich mit komplizierten Steuerangelegenheiten auseinandersetzen zu müssen.

- Diese Broker bieten eine einfache und transparente Steuerabwicklung, indem sie automatisch alle erforderlichen steuerlichen Dokumente generieren und dem Anleger zur Verfügung stellen.

- Steuereinfache Broker übernehmen die Verantwortung für die Meldung von Kapitalerträgen, Dividenden und anderen steuerrelevanten Informationen an die entsprechenden Finanzbehörden.

- Anleger müssen lediglich ihre Handelsaktivitäten überwachen und können sich darauf verlassen, dass der Broker sich um ihre steuerlichen Verpflichtungen kümmert.

- Steuereinfache Broker tragen dazu bei, den Prozess der Steuererklärung zu vereinfachen und Anlegern Zeit und Aufwand zu ersparen, während sie sich auf ihre Anlagestrategie konzentrieren können.

Was sind steuereinfache Broker in Österreich?

Ein steuereinfacher Broker ist ein Anbieter, der für Kunden mit Wohnsitz in Österreich die steuerliche Abwicklung automatisiert übernimmt.

Anhand der hinterlegten Steuernummer des Kunden kann der Broker sämtliche Kapitalerträge korrekt zuordnen und an das österreichische Finanzamt melden. Anschließend führt er die auf die Gewinne anfallenden Steuern automatisch ab.

Der Kunde muss sich also weder um die Berechnung noch die Abfuhr seiner Trading Steuern kümmern – das übernimmt der Broker im Hintergrund.

Voraussetzungen für steuereinfache Broker

Damit der Broker steuereinfache Dienste für österreichische Kunden anbieten kann, muss er entweder seinen Sitz oder eine offizielle Niederlassung in Österreich haben. Nur dann darf er die Kapitalertragsteuer automatisch einbehalten und abführen.

Muss man bei steuereinfachen Brokern seine Steuer ID angeben?

Ja. Bei steuereinfachen Brokern ist die Angabe der Steueridentifikationsnummer verpflichtend. Nur so kann der Broker die steuerliche Zuordnung korrekt vornehmen und sicherstellen, dass Kapitalerträge ordnungsgemäß dem österreichischen Finanzamt gemeldet werden.

Ohne die Steuernummer ist eine automatische KESt-Abführung nicht möglich, da der Broker keine rechtlich korrekte Zuordnung der Erträge zum jeweiligen Kundenkonto vornehmen kann. Wer ein Depot bei einem steuereinfachen Broker eröffnen möchte, sollte deshalb seine Steuer-ID bereithalten – sie ist in Österreich auf dem Einkommenssteuerbescheid oder direkt beim Finanzamt abrufbar.

Nicht steuereinfache Broker

Nicht steuereinfache Broker stellen lediglich einen Jahresreport zur Verfügung, in dem alle Kapitalerträge aufgelistet sind. Die Verantwortung für die steuerliche Erfassung liegt hier beim Kunden. Er muss die Erträge eigenständig in die Steuererklärung eintragen und die KESt selbst berechnen bzw. abführen.

Was sind die Vorteile eines nicht steuereinfachen Brokers?

Nicht steuereinfache Broker bringen Vorteile mit sich, wenn Sie bewusst auf individuelle Steueroptimierung setzen. Da die Steuer nicht automatisch sofort abgeführt wird, sondern erst manuell zum Ende des Steuerjahres, haben Sie für einen gewissen Zeitraum mehr Kapital zum Handeln zur Verfügung.

Dadurch entsteht ein legaler Liquiditätsvorteil. Durch den späteren Steuerabfluss bleibt das Kapital zunächst vollständig im Depot und kann weiterhin genutzt werden, um Rendite zu erwirtschaften – bevor am Jahresende die steuerliche Abrechnung erfolgt.

Zudem haben viele dieser Broker ihren Sitz im Ausland und bieten dadurch Zugang zu Märkten, Produkten und Funktionen, die bei österreichischen Anbietern nicht verfügbar sind. Dazu zählen unter anderem internationale Optionen, Futures, Margin-Trading oder ein breiteres Angebot an ETFs, Aktien und Währungen.

Die 5 besten steuereinfachen Broker für Österreich im Vergleich

Nicht jeder steuereinfache Broker in Österreich bietet dasselbe Maß an Komfort, Kostenstruktur oder Produktauswahl. Wir haben die fünf besten steuereinfachen Broker in Österreich ermittelt, die in puncto Steuerabwicklung, Regulierung und Nutzerfreundlichkeit überzeugen.

Nachfolgend stellen wir Ihnen unsere eigenen Erfahrungen mit den einzelnen Anbietern vor.

Bitpanda

Bitpanda ist einer der größten Krypto Broker und gleichzeitig der einzige Krypto Broker mit Sitz in Österreich. Die automatische steuerliche Abwicklung von Kryptogewinnen für österreichische Trader ist damit kein Problem.

Bitpanda behält automatisch sämtliche Steuern, die auf Gewinne aus Krypto-Geschäften anfallen und führt diese ans zuständige Finanzamt ab. Um gleichzeitig maximale Transparenz für Kunden zu gewährleisten, erstellt der Broker jeden Februar einen umfassenden Steuerbericht aus, auf dem sämtliche relevanten Transaktionen und Steuerabführungen dokumentiert sind.

Nicht steuereinfach sind allerdings alle anderen Assets, die bei Bitpanda gehandelt werden können. Aktien, Edelmetalle, ETFs und Rohstoffe müssen weiterhin selbst in der Steuererklärung angegeben werden.

| Hauptsitz: | Wien |

| Regulierung: | BaFin, FMA, FCA, CNMV |

| Handelbare Assets: | Kryptowährungen, Aktien, ETFs, Metalle, Krypto-Indizes |

| Verfügbare Plattformen: | Web-Plattform, Mobile App (iOS und Android) |

| Kosten & Gebühren: | Keine Depotgebühren, Kommissionen ab 1,5 % pro Transaktion |

| Mindesteinzahlung: | Keine |

| Zahlungsmethoden: | Banküberweisung, Kreditkarte, Sofortüberweisung, Neteller, Skrill, Giropay, iDeal |

| Einlagensicherung: | Bis zu 100.000 Euro |

| Steuerliche Behandlung: | Automatische Abführung der Kapitalertragssteuer auf Krypto-Gewinne für österreichische Kunden (andere Assets sind nicht steuereinfach) |

| Kundenservice. | 24/5, Ticketerstellung per Kontaktformular |

| Bildungsressourcen: | Blog, Tutorials, Webinare, Anleitungen |

| Sprachen: | Mehrsprachig, darunter Deutsch und Englisch |

Trade Republic AT

Trade Republic hat im Frühjahr 2025 ein großes Update für österreichische Kunden umgesetzt: Die Plattform ist nun auch in Österreich vollständig steuereinfach.

Trade Republic eignet sich unserer Erfahrung nach vor allem für Einsteiger, die ein benutzerfreundliches Interface, niedrige Gebühren und moderne App-Funktionen schätzen. Neben dem klassischen Handel mit Wertpapieren bietet der Broker auch Sparpläne ohne Gebühren, Zinsen auf das Verrechnungskonto und einen integrierten Newsfeed.

Fortgeschrittene und anspruchsvollere Trader können wir den Broker nur bedingt empfehlen. Denn die recht minimale Trading Plattform ist nur mobil zugänglich. Dabei fehlen erweiterte Charting-Tools, erweiterte Orderzusätze sowie der Zugang zu internationalen Handelsplätzen außerhalb der EU.

| Hauptsitz: | Berlin, Deutschland |

| Regulierung: | BaFin, FMA |

| Handelbare Assets: | Aktien, ETFs, Fonds, Anleihen, Zertifikate, Optionsscheine, CFDs |

| Verfügbare Plattformen: | Mobile App (iOS und Android) |

| Kosten & Gebühren: | 1 € pro Order, kostenlose Sparpläne |

| Mindesteinzahlung: | Keine |

| Zahlungsmethoden: | Banküberweisung |

| Einlagensicherung: | Bis zu 100.000 Euro |

| Steuerliche Behandlung: | Automatische Abführung der Kapitalertragssteuer auf alle Gewinne für österreichische Kunden |

| Kundenservice. | E-Mail-Support, FAQ-Bereich |

| Bildungsressourcen: | Wissenscenter, Marktanalysen, Podcast |

| Sprachen: | Deutsch |

Flatex AT

Flatex ist ein Online Broker, der von der BaFin reguliert wird und auch Kunden aus Österreich akzeptiert. Überzeugen kann der Broker bei seinen Kunden besonders mit den vergleichsweise niedrigen Kosten und großartigen Weiterbildungsmöglichkeiten.

Dadurch, dass es sich auch um eine Bank handelt, müssen sich Anleger um die Sicherheit keine Gedanken machen. Flatex gehört zu den steuereinfachen Brokern, weshalb automatisiert Steuerreports generiert werden. Beklagt werden bei diesem Broker meistens nur die recht hohen Kosten beim Handel mit Währungspaaren.

| Hauptsitz: | Frankfurt am Main, Deutschland |

| Regulierung: | BaFin, FMA |

| Handelbare Assets: | Aktien, ETFs, Fonds, Anleihen, Zertifikate, Optionsscheine, CFDs |

| Verfügbare Plattformen: | Web-Plattform, Mobile App (iOS und Android) |

| Kosten & Gebühren: | ab 6,75 Euro pro Order |

| Mindesteinzahlung: | Keine |

| Zahlungsmethoden: | Banküberweisung |

| Einlagensicherung: | Bis zu 100.000 Euro |

| Steuerliche Behandlung: | Automatische Abführung der Kapitalertragssteuer auf alle Gewinne für österreichische Kunden |

| Kundenservice. | Mo-Fr von 8 bis 22 Uhr, Telefon, Email |

| Bildungsressourcen: | Webinare, Tutorials, Marktanalysen, Trading-Ideen |

| Sprachen: | Deutsch |

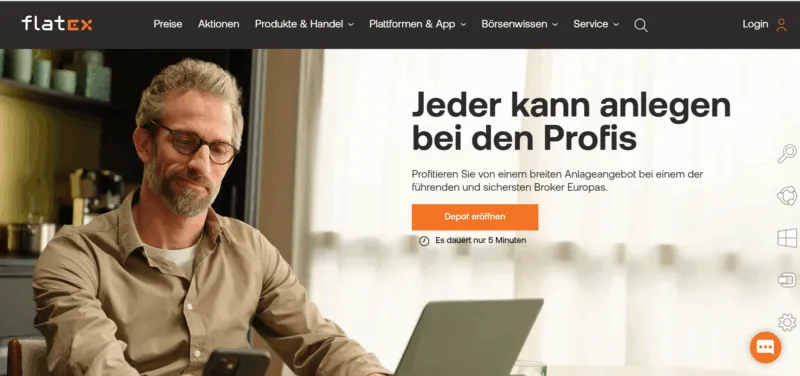

Easybank

Ein weiterer steuereinfacher Broker in Österreich ist der Broker der Easybank. Gehandelt werden können eine Vielzahl an Finanzprodukten, darunter Aktien, Fonds, Anleihen, aber auch Optionsscheine und Zertifikate. Die Gebühren schwanken dabei je nach Finanzprodukt und Markt, sind aber vergleichsweise eher teuer.

| Hauptsitz: | Wien |

| Regulierung: | FMA |

| Handelbare Assets: | Aktien, ETFs, Fonds, Anleihen, Zertifikate, Optionsscheine, CFDs |

| Verfügbare Plattformen: | Web-Plattform, Mobile App (iOS und Android) |

| Kosten & Gebühren: | Ab 6,70 € pro Order |

| Mindesteinzahlung: | Keine |

| Zahlungsmethoden: | Banküberweisung, Lastschrift |

| Einlagensicherung: | Bis zu 100.000 Euro |

| Steuerliche Behandlung: | Automatische Abführung der Kapitalertragssteuer auf alle Gewinne für österreichische Kunden |

| Kundenservice. | Mo-Fr von 8 bis 18 Uhr, Telefon, Email |

| Bildungsressourcen: | / |

| Sprachen: | Deutsch |

Oberbank

Bei dem Broker der Oberbank handelt es sich auch um einen Broker, der sich auf die Banktätigkeit des Unternehmens stützt. Da die Bank auch in Österreich tätig ist, sollte sich die Steuerabführung einfach gestalten. Jedoch ist hier das Angebot recht begrenzt und einige Nutzer beklagen sich über die Geschwindigkeit der Orderausführung und der Benutzerfreundlichkeit des Brokers.

| Hauptsitz: | Linz |

| Regulierung: | FMA |

| Handelbare Assets: | Aktien, ETFs, Fonds, Anleihen, Zertifikate, Optionsscheine, CFDs |

| Verfügbare Plattformen: | Web-Plattform, Mobile App (iOS und Android) |

| Kosten & Gebühren: | Ab 36 € pro Order |

| Mindesteinzahlung: | Keine |

| Zahlungsmethoden: | Banküberweisung, Lastschrift |

| Einlagensicherung: | Bis zu 100.000 Euro |

| Steuerliche Behandlung: | Automatische Abführung der Kapitalertragssteuer auf alle Gewinne für österreichische Kunden |

| Kundenservice. | Mo-Fr von 7.30 bis 19 Uhr, Telefon, Email |

| Bildungsressourcen: | / |

| Sprachen: | Deutsch |

Vor- und Nachteile von steuereinfachen Brokern

Steuereinfache Broker können für Anleger eine praktische Option sein, aber es ist wichtig, ihre Vor- und Nachteile zu verstehen, bevor man sich für einen entscheidet.

Vorteile

- Automatisierte Steuerberichte: Einer der größten Vorteile von steuereinfachen Brokern ist der automatisierte Steuerreport. Dies erleichtert es Anlegern, ihre Steuern auf Kapitalgewinne zu berechnen und zu übermitteln, da die Broker automatisierte Tools in Zusammenarbeit mit Steuerexperten zur Verfügung stellen.

- Zeitersparnis: Da der Steuerreport automatisch erfolgt, spart sich der Anleger die Zeit, die er sonst für die manuelle Berechnung und Ausweis der Steuern aufwenden müsste.

- Übersichtliche Aufzeichnungen: Steuereinfache Broker bieten eine Übersicht aller Kapitalgewinne und -verluste, was es dem Anleger erleichtert, seine Steuerpflichten nachzuvollziehen.

- Einfache Handhabung: Steuereinfache Broker sind einfach zu handhaben und benötigen keine besonderen Fähigkeiten oder Kenntnisse. Die App erstellt automatisch den Steuerbericht.

Nachteile

- Keine Gewähr: Ein wesentlicher Nachteil ist, dass steuereinfache Broker keine Gewähr auf ihre Angaben leisten. Dies kann für Anleger besonders unvorteilhaft sein, wenn die Berechnungen falsch durchgeführt wurden und das Finanzamt keine richtigen Angaben erhält. Nicht selten führt so ein Fall zu Nachzahlungen.

- Keine direkte Verbindung zum Finanzamt bei ausländischen Brokern: Die ausländischen Broker haben keine direkte Verbindung zum österreichischen Finanzamt. Somit werden die Daten nicht direkt und automatisch an das Finanzamt übermittelt, sondern müssen vom Anleger in der Steuererklärung separat angehängt werden.

Grundsätzlich lässt sich sagen, dass steuereinfache Broker Anlegern Zeit und Aufwand sparen und dass die wichtigsten Punkte für Nutzer bei der Erstellung von Steuerberichten ist. Es ist wichtig, die Vor- und Nachteile genau abzuwägen, bevor man sich für einen steuereinfachen Broker entscheidet.

Außerdem ist es ratsam, sich von einem Steuerberater oder einer anderen fachkundigen Person beraten zu lassen, um sicherzustellen, dass alle Angaben richtig sind und die Steuern ordnungsgemäß entrichtet werden können.

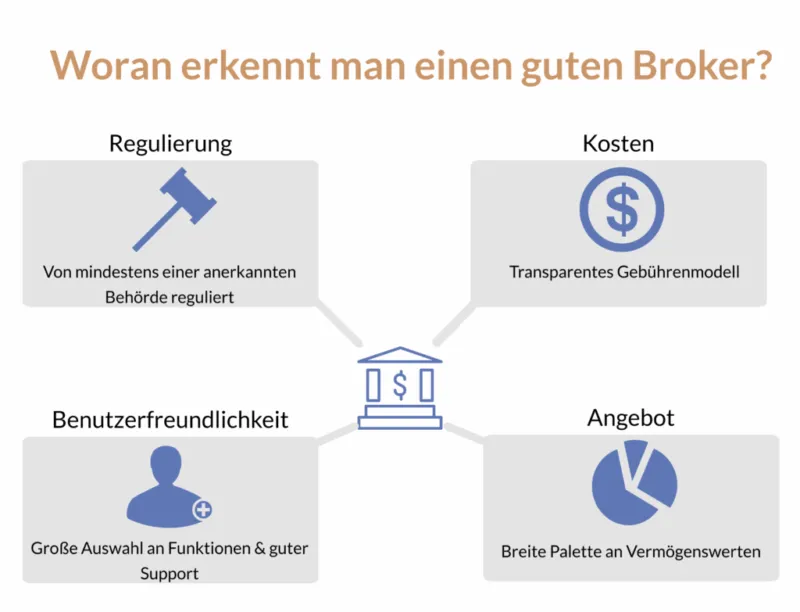

Auswahlkriterien bei steuereinfachen Brokern für Österreich

Ein guter Broker muss mehr können als nur Steuern abführen. Für steuereinfache Broker gelten dabei die gleichen Qualitätsmerkmale für alle anderen Anbieter.

Regulierung

Ein seriöser Broker muss unter Aufsicht einer anerkannten Finanzmarktbehörde stehen – idealerweise der FMA in Österreich oder der BaFin in Deutschland. Diese Behörden stellen sicher, dass der Anbieter gesetzliche Standards einhält, seriös agiert und Kundengelder geschützt sind.

Für österreichische Anleger ist eine inländische Regulierung zusätzlich wichtig, da sie Voraussetzung für die automatische KESt-Abfuhr ist. Nur Broker mit Sitz oder Niederlassung in Österreich dürfen diese steuerliche Leistung anbieten.

Kosten

Ein transparentes Gebührenmodell ohne versteckte Kosten ist auch für steuereinfache Broker ein Muss. Dazu zählen Ordergebühren, Depotführungsentgelte und Spreads.

Einige Anbieter verlangen pauschale Gebühren pro Order, andere arbeiten mit Staffelpreisen. Auch Sparpläne und Dividendenauszahlungen können kostenpflichtig sein. Die Gebührenpolitik eines Brokers lässt sich in dessen Gebührenverzeichnis transparent nachvollziehen.

Benutzerfreundlichkeit

Überprüfen Sie die Benutzerfreundlichkeit und Funktionalität der Handelsplattform des Brokers. Eine klare Menüführung, verständliche Funktionen und mobile Apps mit vollem Funktionsumfang sind heute Standard.

Auch die Möglichkeit, das Depot jederzeit online zu verwalten – inklusive Steuerübersicht – trägt maßgeblich zur Nutzerfreundlichkeit bei.

Breites Angebot

Ein guter Broker hat eine breite Palette an Vermögenswerten. Dies umfasst nicht nur Aktien, sondern auch ETFs, Rohstoffe und Kryptowährungen. Dadurch ist der Anleger bestens gewappnet, hohe Renditen zu erzielen.

Welche Steuern fallen bei steuereinfachen Brokern für Österreich an?

Unter Einkünfte aus Kapitalvermögen fallen aus steuerrechtlicher Sicht Dividenden, Sparbuchzinsen, Aktienverkäufe, Derivate und Kryptowährungen. Wenn der Broker eine österreichische Bank ist oder einen Sitz in Österreich hat, ist diese Organisation verpflichtet, alle Erträge der Kunden zu besteuern und sie an das Finanzamt abzuführen.

Lesen Sie hier auch unseren vollständigen Artikel über Trading Steuern in Österreich!

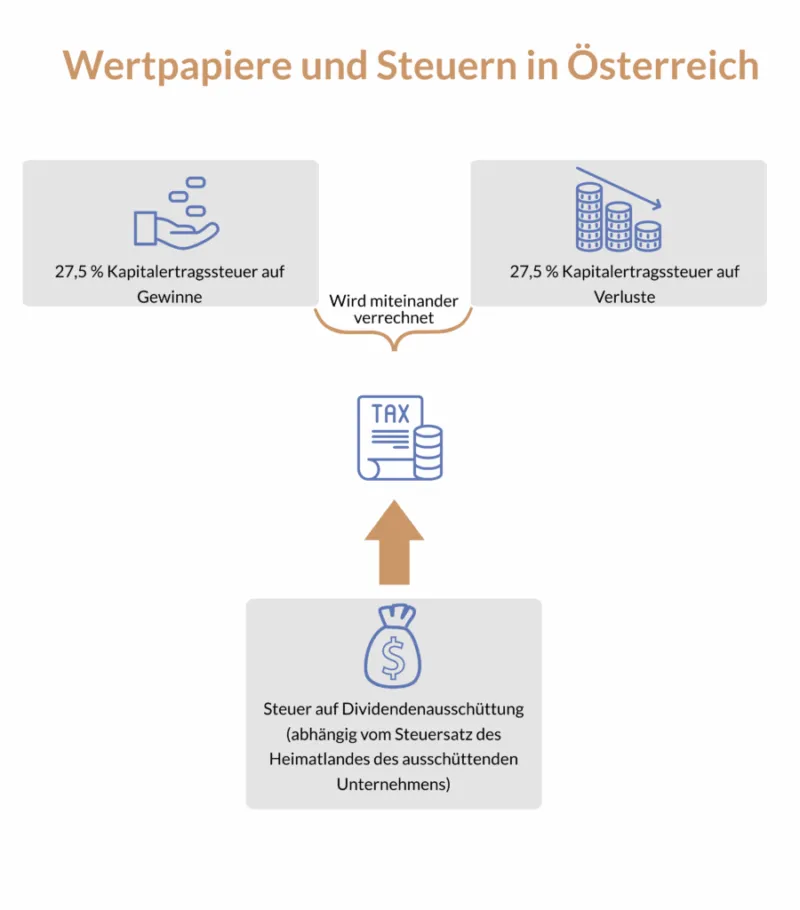

Kapitalertragsteuer auf Gewinne

Grundsätzlich werden Erträge aus Wertpapieren mit einer Kapitalertragsteuer in Höhe von 27,5 % besteuert. Es gibt keine Freibeträge in Österreich und sowohl auf Gewinne als auch auf Dividendenausschüttungen sind Kapitalertragsteuern (kurz KESt) zu entrichten.

Kapitalertragsteuer auf Verluste

Im Falle, dass ein Anleger mit dem Verkauf von Aktien Verluste erzielt, werden in Österreich ebenso 27,5% KESt auf den Verlustbetrag berechnet, allerdings muss dieser Betrag nicht an das Finanzamt gezahlt werden. Die KESt auf Verluste wird beim Broker auf einem separaten Guthabenkonto aufbewahrt und wird bei einer KESt auf Gewinne ausgeglichen. Somit muss sich der Anleger keine Gedanken darüber machen, welcher Betrag fällig ist, da dies immer im Steuerreport angeführt ist.

Kapitalertragsteuer auf Dividendenausschüttungen

Auch Dividendenausschüttungen müssen besteuert werden. Sei es auch nur ein Betrag von ein paar Cent, ist dieser steuerpflichtig. Je nachdem, aus welchem Land die Aktie stammt, ist ein anderer Steuersatz auf Dividendenausschüttungen fällig. Dabei ist auf den Firmensitz der emittierenden Aktiengesellschaft Acht zu geben.

Stammt die Aktie aus Österreich, sind wie gewöhnlich 27,5 % der Dividendenausschüttung an das Finanzamt zu entrichten. Bei belgischen, französischen und schwedischen Aktien reicht dieser Prozentsatz bis 30. Bei Dividenden von Aktien aus den Vereinigten Staaten, Russland und Japan sind 15 % zu entrichten.

Allerdings darf nicht vergessen werden, dass der Steuersatz in Österreich 27,5 % beträgt. Ein Doppelbesteuerungsabkommen schreibt vor, welcher der Staaten sein Steuerrecht zur Gänze anwenden darf und welcher Staat auf einen Teil verzichten muss. Der Prozentsatz im Doppelbesteuerungsabkommen wurde mit 15 % festgesetzt.

Kapitalertragsteuer auf ETFs

Exchange Traded Funds unterliegen ebenso dem KESt Satz von 27,5 %. ETFs, die ihre Dividenden nicht ausschütten, sondern direkt wieder in den ETF investieren, sind anders besteuert. Es werden nur 60 % von den thesaurierten Dividenden mit einem Steuersatz von 27,5 % besteuert. Die restlichen 40 % werden bei der endgültigen Auszahlung besteuert. Das ist auch die einzige Ausnahme bei der Besteuerung von Wertpapieren in Österreich.

Bei so vielen Prozentwerten und Beträgen wird einem privaten Anleger womöglich schnell etwas unklar. Aus diesem Grund existieren auch die steuereinfachen Broker.

Jeder Kauf, Verkauf wird vom System verzeichnet. Nach einem Geschäftsjahr erstellen Broker in Zusammenarbeit mit Steuerexperten aus den jeweiligen Ländern Steuerreports. In Österreich kann dieser Steuerreport an die Steuererklärung angehängt werden.

Anleitung zur Kontoeröffnung

Um ein Konto bei einem steuereinfachen Broker zu eröffnen, bedarf es nur weniger Schritte. Folgen Sie dazu einfach unserer Schritt-für-Schritt-Anleitung.

Schritt 1: Was wird benötigt?

Für die Kontoeröffnung sind folgende Unterlagen erforderlich:

- Eine gültige E-Mail-Adresse

- Ein Lichtbildausweis (Reisepass oder Personalausweis)

- Ein Girokonto für Ein- und Auszahlungen

- Ihre österreichische Steuer-ID

Diese Daten dienen nicht nur zur Identitätsprüfung, sondern sind auch notwendig, um den steuereinfachen Service korrekt nutzen zu können.

Schritt 2: Registrierung

Laden Sie die App des Brokers im App Store oder Google Play Store herunter – alternativ funktioniert die Registrierung auch über den Desktop-Browser. Nach Eingabe Ihrer E-Mail-Adresse und eines sicheren Passworts erhalten Sie eine Bestätigungs-Mail mit einem Aktivierungslink. Sobald Sie diesen Link geklickt haben, ist das Konto angelegt.

Schritt 3: Identitätsprüfung

Im nächsten Schritt geben Sie persönliche Daten wie Name, Geburtsdatum, Wohnadresse und Ihre Steuer-ID ein. Anschließend erfolgt eine Video-Identifikation mit einem Mitarbeiter des Brokers oder eines externen Dienstleisters wie IDnow. Halten Sie Ihren Ausweis bereit – Sie werden gebeten, ihn vor der Kamera zu zeigen und einige Daten zu bestätigen.

Schritt 4: Erste Einzahlung

Nach erfolgreicher Verifizierung können Sie Geld auf Ihr Konto einzahlen. Die meisten Broker bieten verschiedene Einzahlungsmethoden an, darunter:

- Kreditkarte oder Debitkarte

- Sofortüberweisung

- PayPal

- Banküberweisung

Beachten Sie, dass es bei einigen Brokern eine Mindesteinzahlung (z.B. 20 €) gibt. Wie lange es bis zum Geldeingang dauert, hängt von der Zahlungsmethode ab. Die klassische Banküberweisung dauert bis zu 3 Werktage. Bei allen anderen Zahlungsmethoden erfolgt die Gutschrift sofort.

Schritt 5: Mit dem Trading beginnen

Nach erfolgter Einzahlung können Sie mit dem Trading starten. Sie können Aktien, ETFs, Rohstoffe oder andere verfügbare Assets kaufen – je nachdem, was der Broker anbietet. Viele Anbieter stellen zusätzlich ein kostenloses Demokonto zur Verfügung, um die Plattform risikolos zu testen.

Fazit – Steuereinfache Broker sind eine große Hilfte bei Steuerabwicklungen in Österreich

Eine großartige Option für Anleger, die sich nicht mit steuerlichen Angelegenheiten befassen möchten und gleichzeitig in Aktien, Investmentfonds oder andere Anlageprodukte investieren wollen, ist ein steuereinfacher Broker.

Ein solcher Broker bietet unkomplizierte Lösungen für die Erstellung von Steuerberichten, die im Zuge der Steuererklärung in Österreich Verwendung finden. Die steuereinfachen Broker erstellen einmal jährlich für jeden einzelnen Anleger einen solchen Steuerreport in Zusammenarbeit mit Experten für österreichisches Steuerrecht.

Der Anleger spart somit die Zeit und den Aufwand und muss hierfür nicht einen Steuerberater engagieren. Es ist jedoch wichtig zu bedenken, dass für diese Angaben keine Gewähr geleistet wird und sich eventuell Fehler eingeschlichen haben. Die besten steuereinfachen Broker für Österreich sind Bitpanda, Flatex, EasyBank und Oberbank!

Meist gestellte Fragen zum Thema:

Muss ich meine Gewinne trotzdem beim Finanzamt melden, wenn ich bei einem steuereinfachen Broker bin?

Nein. Sämtliche Gewinne, die ein steuereinfacher Broker für Sie einbehält und ans Finanzamt abführt, werden automatisch gemeldet und entsprechend aufgezeichnet. Einige Broker führen allerdings nicht für alle handelbaren Assets Steuern ab. So kümmert sich Bitpanda beispielsweise nur um die Steuern, die auf Krypto-Gewinne anfallen. Prüfen Sie im Zweifel also, ob der steuereinfache Service für alle Asset-Kategorien gilt.

Woher weiß ich, ob ein Broker steuereinfach ist?

Grundsätzlich sind alle Broker steuereinfach, die über einen Sitz bzw. eine Niederlassung in Österreich verfügen. Ist dies der Fall, so können Sie davon ausgehen, dass der Anbieter die automatische Abführung der Kapitalertragssteuer ans österreichische Finanzamt übernimmt.

Sind steuereinfache Broker sicher?

Ja, steuereinfache Broker sind sicher. Um überhaupt Steuern ans Finanzamt abführen zu können, bedarf es einer Lizenz von der FMA. Diese Lizenz garantiert, dass der Broker sich an gesetzliche Regulierungen zum Schutz von Anlegern und deren Vermögen hält.

Was ist ein steuereinfacher Broker?

Ein steuereinfacher Broker ist ein Broker, der die Kapitalertragssteuer, die auf Gewinne mit bestimmten Finanzinstrumenten anfällt, einbehält und automatisch ans Finanzamt abführt. Anleger müssen sich so nicht mehr selbst darum kümmern, ihre Gewinne auf der Steuererklärung anzugeben und selbst zu versteuern und genießen so deutlich mehr Komfort bei der steuerlichen Handhabung ihrer Investitionen.